Команда Jusan Analytics проанализировала ситуацию с государственным долгом 46 стран, включая Казахстан.

Одной из приоритетных задач Правительства является планирование и ведение государственного бюджета страны. В Казахстане свои расходы государство покрывает преимущественно за счет налоговых и неналоговых поступлений и трансфертов из Национального Фонда, а отставшую часть – за счет заемных средств.

Таким образом, государственный долг – это деньги, которые государство берет взаймы для покрытия своих расходов. В основном эти средства направляются для развития ключевых секторов экономики и инфраструктуры. Также заемные деньги используют для решения вопросов социальных нужд, таких как здравоохранение, образование, социальные помощь и обеспечение.

По структуре государственный долг можно разделить на две части - на внутренний и внешний. Долг перед другими странами, иностранными организациями и частными инвесторами – это внешний долг, соответственно, долг перед отечественными компаниями и инвесторами – это внутренний долг. К последнему также относятся обязательства перед собственными гражданами.

Текущая ситуация

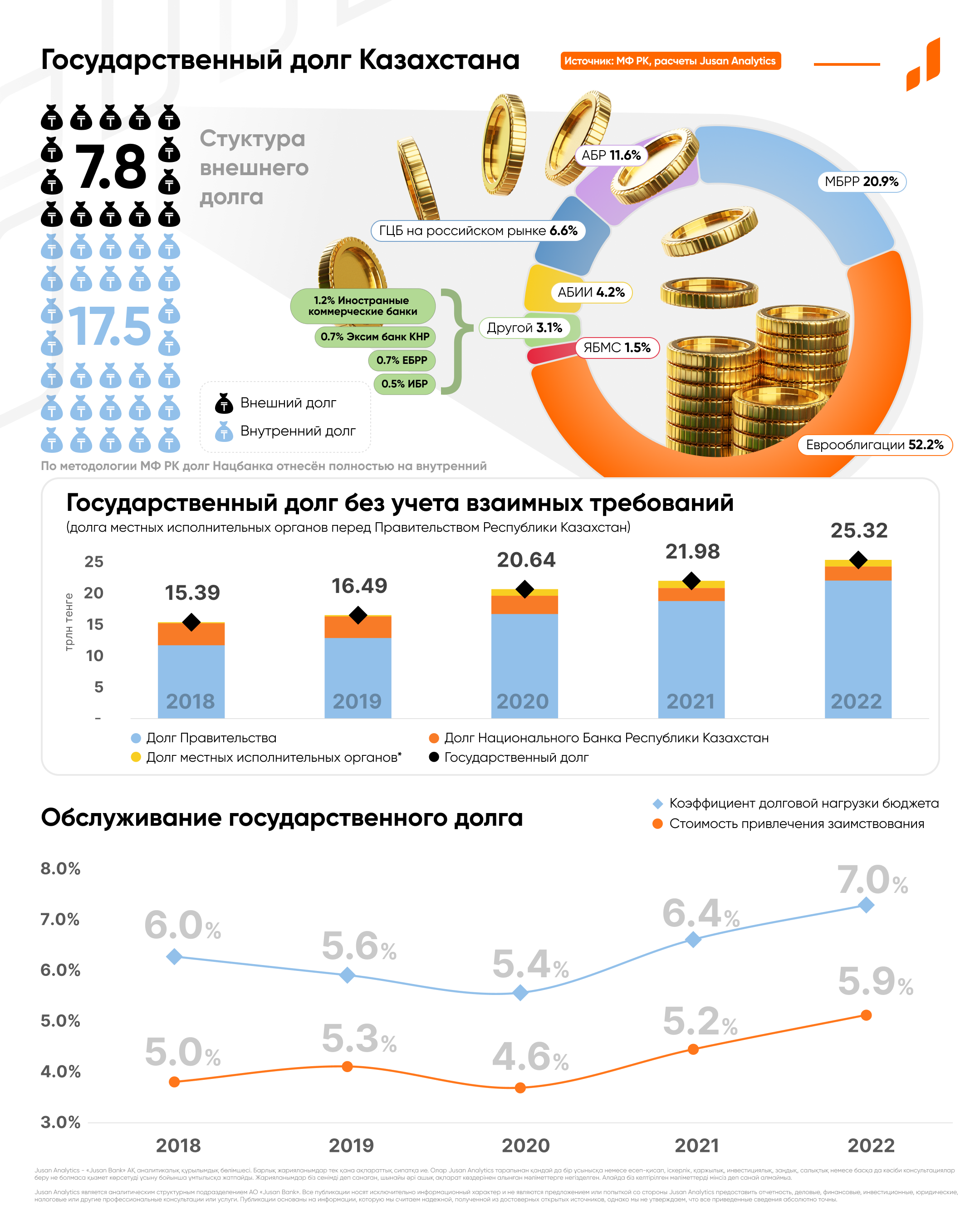

В последние годы, особенно в период коронакризиса, Правительство страны увеличило объемы заимствований. В 2022 году государственный долг Казахстана вырос на 15.2% и составил 25.3 трлн тенге (или 54.7 млрд долларов), это 24.9% к ВВП.

Отметим, что большая часть госдолга Казахстана - 66% в среднем за последние 5 лет - приходится на внутренний долг, который является более управляемым и менее рискованным. В 2022 году его доля выросла до 69%, и долг составил 17.5 трлн тенге (37.8 млрд долларов).

По итогам прошлого года объем внешнего госдолга достиг 7.8 трлн тенге (16.9 млрд долларов). Более половины заимствований были получены путем выпуска еврооблигаций. Активно финансируют экономику Казахстана и международные организации.

С ростом государственного долга растут и расходы на его обслуживание. В 2022 году они составили почти 1.3 трлн тенге, на 32.7% больше, чем в 2021 году. Это стало 5 самой крупной статьей расходов республиканского бюджета - около 7% всех бюджетных расходов.

Доля расходов на обслуживание долга от общей суммы долга в среднем за последние 5 лет составляет всего 5.2%, что говорит о достаточно дешевой стоимости привлечения средств.

Структура платежей по выплате госдолга Казахстана, по данным МФ РК за 2022 год, выглядит следующим образом: 78% имеют фиксированную процентную ставку, 17% – плавающую процентную ставку и только 5% займов индексированы на инфляцию.

Наш госдолг и их

Для того, чтобы понять большой ли у нас государственный долг, мы решили сравнить его с показателями других стран мира. В выборку было включено 46 стран мира, совокупный ВВП которых составляет более 90% от мирового.

В качестве сравнения для начала мы поделили страны на 3 основные группы:

- страны с кредитным рейтингом «A» (относится к инвестиционной категории),

- страны с кредитным рейтингом «BBB» (относится к инвестиционной категории),

- страны с кредитным рейтингом «BB» и ниже.

Кредитный рейтинг отражает привлекательность страны для инвестиций и вложений. Так, в рейтинг «A» входят самые платежеспособные страны, а в «С», наоборот. При этом считается, что все страны, подпадающие под рейтинг ниже «BBB-», торгуют спекулятивными облигациями и являются рисковыми вложениями для инвесторов. Таким образом, наше разделение исходило из того, что страны со схожим рейтингом будут иметь примерно одинаковую стоимость привлечения внешнего заимствования и одинаковый размер рисков для инвесторов.

Для оценки уровня долговой нагрузки и возможных рисков необходимо использовать различные показатели и метрики. В своем анализе мы использовали 2 подхода:

- Сравнили соотношение государственного долга к ВВП и коэффициент долговой нагрузки бюджета (т.е. размер госдолга и расходы бюджета на его обслуживание);

- Построили индекс долговой устойчивости, рассчитываемый как среднее геометрическое взвешенное двух показателей выше и 5-летних кредитно-дефолтных свопов на облигационные выпуски стран (CDS).

Размер госдолга и расходы на его обслуживание

Согласно исследованию Всемирного банка, значение государственного долга к ВВП, превышающие 77%, может негативно влиять на экономику страны. При этом каждый процентный пункт долга выше этого уровня обходится странам в 0.017 п.п. экономического роста. Это явление еще более выражено на развивающихся рынках, где каждый дополнительный процентный пункт свыше 64% в год замедляет рост на 0.02%.

Тем не менее, учитывая, что органы государственной власти самостоятельно устанавливают максимально возможные значения, во многих странах уровень государственного долга существенно выше. Так, совокупный государственный долг в странах с развитой экономикой превысил отметку в 100% от ВВП еще в 2011 году и с тех пор не снижался (сейчас – около 118%). В странах с развивающейся экономикой и формирующимся рынком государственный долг составляет в среднем чуть больше 60%.

Показательным параметром долговой нагрузки может выступать объем ежегодных выплат по государственному долгу, так называемый «коэффициент долговой нагрузки». Уровень расходов на обслуживание долга зависит как от размера самого долга, так и от срока и стоимости заимствования. В среднем Правительства развивающихся и развитых стран в последние годы тратят около 10% своих бюджетных расходов на погашение государственного долга. По нашему мнению, более высокие расходы (25% и более) могут уже сигнализировать о повышенной долговой нагрузки.

Как видно из инфографики, среди стран с высоким страновым рейтингом высокий государственный долг у Японии (229.1% ВВП), Сингапура (167.8%) и США (129.1%). В инструменты этих стран кредиторы охотней инвестируют свои средства. На обслуживание долга у этой группы стран в среднем уходит около 10% бюджетных расходов. Исключение составляют Австрия (39.0%), Чехия (36.0%), Чили (26.1%), Саудовская Аравия (25.9%) и Япония (22.6%).

Во 2 категории стран государственный долг свыше 100% отмечается у Италии (144.7%) и Португалии (113.8%). При этом самый низкий уровень государственного долга в этой категории у Казахстана – всего 24.9% ВВП. Выше всего расходы на обслуживание долга в Перу (29.2%) и Индии (25.0%), а в среднем по группе – 12%. В Казахстане эти расходы составляют 7.3%.

В 3 категории первое и последнее место по размеру госдолга занимают Греция (178.2%) и Нигерия (20.2%). Учитывая низкие кредитные рейтинги, обслуживание государственного долга этим странам выходит дороже – в среднем около 23% всех бюджетных расходов. В этой категории находится страна, у которой обслуживание долга составляет более половины бюджета – Египет (54.0%). Больше 30% расходов на долг отмечается в Бразилии, Бангладеш и Колумбии.

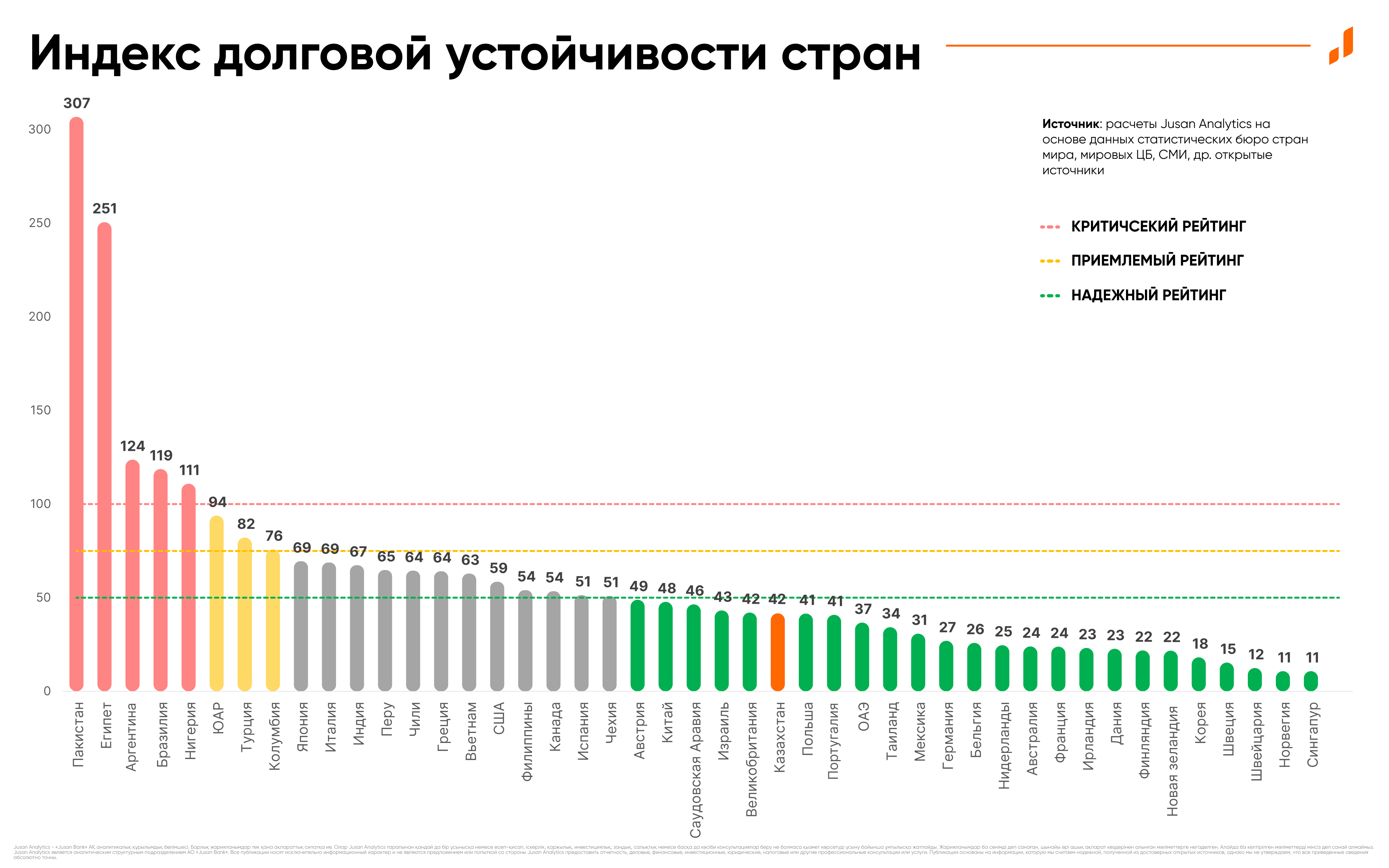

Индекс долговой устойчивости

Индекс долговой устойчивости комплексно отражает ситуацию с долговой нагрузкой. Так, наличие высокого уровня долга к ВВП не может однозначно трактоваться как наличие существенных проблем у страны. Самый яркий пример — это показатель долга к ВВП у США. Большое значение долга при низком уровне выплат и высокой оценке инвесторов по его возможному рефинансированию, по нашему мнению, нивелирует негатив.

Отметим, что по методологии расчета каждый из трех факторов имеет равный вес в значении индекса.

- Соотношение государственного долга к ВВП отражает степень общей долговой нагрузки на страну. Пороговым значением также выбран показатель в 77% от ВВП.

- Коэффициент долговой нагрузки бюджета отражает долю выплат по государственному долгу от итого расходов бюджета. Наличие высокой доли, даже при относительно небольшом долге, означает затруднения по его обслуживанию и невозможности свободного маневрирования фискальной политикой. По сути, государственные финансы начинают работать на обслуживание кредиторов. По нашему мнению, расходы на обслуживания долга, превышающие 25% от расходов всего бюджета, уже говорят о наличии серьезных проблем.

- Значение 5-летних кредитно-дефолтных свопов отражает оценку рынка и инвесторов устойчивости страны, а также уровень спроса на страхование от возможного дефолта. Также этот показатель косвенно характеризует возможности страны по дальнейшему выпуску или рефинансированию долга по текущим процентам. Значение CDS свыше 200 долларов – это уже сильный фактор, который заставляет задуматься о привлекательности инвестиций в долг и дальнейшего поддержания внешнего финансирования конкретной страны.

Значение показателя индекса выше 100 означает, что у страны крайне высокие риски потери долговой устойчивости, 100-75 – активный рост рисков. При этом страны со значением меньше 50 характеризуются низким уровне рисков для долговой устойчивости.

Согласно нашему анализу, наиболее высокая долговая нагрузка и высокий инвестиционный риск отмечается у Пакистана, Египта, Аргентины, Бразилии и Нигерии. Надежный рейтинг отмечается у 25 стран, среди которых находится и Казахстан.

В итоге

По рассмотренным показателям, государственный долг Казахстана является одним из самых низких в мире, даже с учетом прогнозов МВФ о том, что госдолг Казахстана будет расти и в 2027 году достигнет 30.3% от ВВП. По нашей оценке, такой рост не несет в себе никаких негативных последствий и все равно будет оставаться сравнительно низким. При этом, мы считаем, что более важным для страны остается вопрос сохранения высоких доходов бюджета для покрытия расходной части и поддержание оптимального уровня государственных резервов для сохранения статуса чистого кредитора.

Недавний пересмотр S&P Global Ratings прогноза по суверенным кредитным рейтингам Казахстана с «Негативного» на «Стабильный» говорит о том, что ситуация в отечественной экономике постепенно стабилизируется, наблюдается снижение неопределенностей, что приводит к повышению инвестиционной привлекательности страны и возможности получения заимствований по более выгодным условиям.

Клара Сейдахметова, Аналитик