Казахстан входит в 2026 год с рекордно высокими процентными ставками. Формально это усиливает позиции тенге, поддерживает валютный и долговой рынки и снижает инфляционное давление. Но у такой политики есть и обратная сторона — кредиты становятся менее доступными, а банки все осторожнее смотрят на новые риски. Об этом говорится в свежем обзоре процентных ставок Аналитического центра АФК, передает DKNews.kz.

Почему ставки выросли, а реальная доходность вернулась в плюс

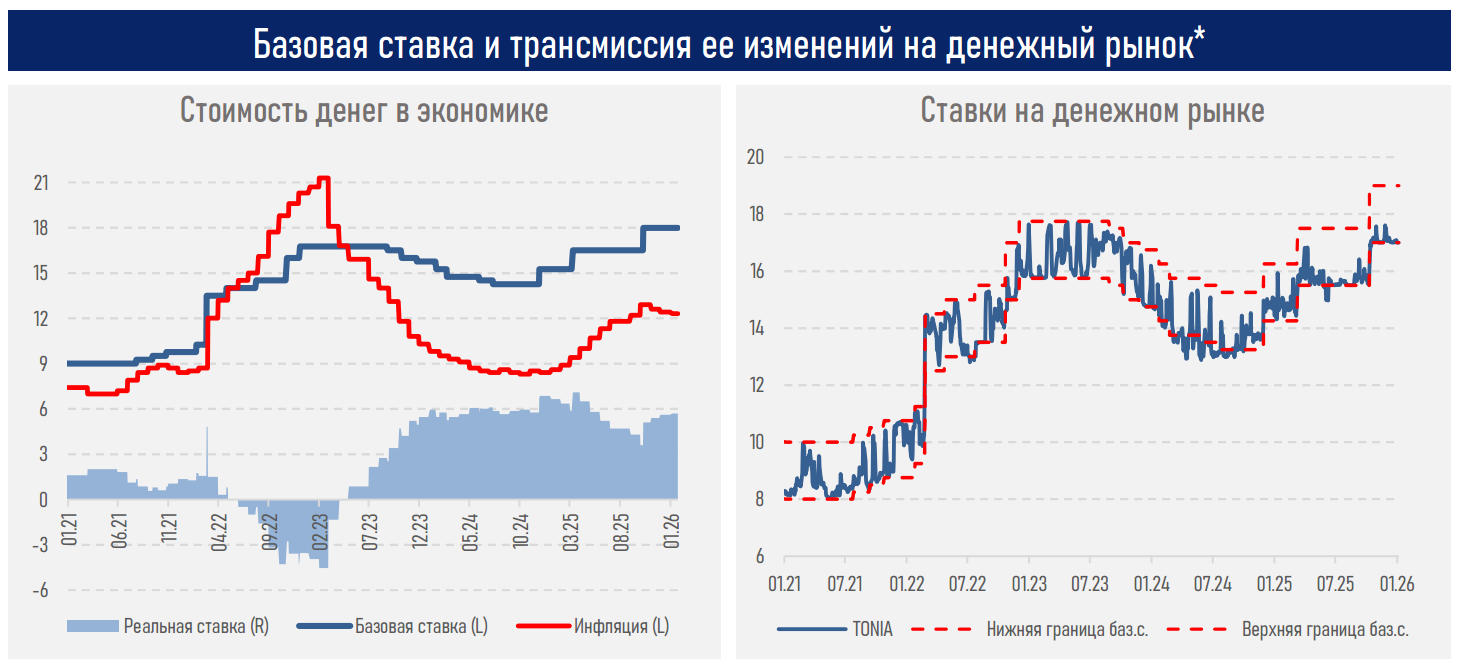

Большую часть 2025 года реальная ставка в экономике снижалась. На фоне ускоряющейся инфляции она упала с 6,65% в начале года до 3,6% к началу четвертого квартала. Это усиливало давление на валютный рынок и подогревало инфляционные ожидания.

Перелом произошел осенью. Повышение базовой ставки до 18% в октябре и стабилизация инфляции к концу года позволили реальной ставке закрепиться на уровне 5,7%. В результате тенговые активы снова стали привлекательными, а динамика курса заметно улучшилась.

Дополнительным фактором стало заявление регулятора о сохранении жесткой денежно-кредитной политики как минимум до конца первого полугодия 2026 года. Этот сигнал помог заякорить инфляционные ожидания и снизить спекулятивное давление на рынок.

Денежный рынок адаптировался к жесткой политике

В течение 2025 года условия на денежном рынке неоднократно менялись — вслед за повышениями базовой ставки, прохождением налоговых периодов и ужесточением нормативов минимальных резервных требований.

Текущий уровень TONIA — около 17% — уже компенсирует как фактическую инфляцию (12,3%), так и ожидания участников рынка по курсу USDKZT на горизонте года (553,6 тенге за доллар, или +8,1% к текущему уровню). Это означает, что деньги в тенге вновь дают реальную доходность.

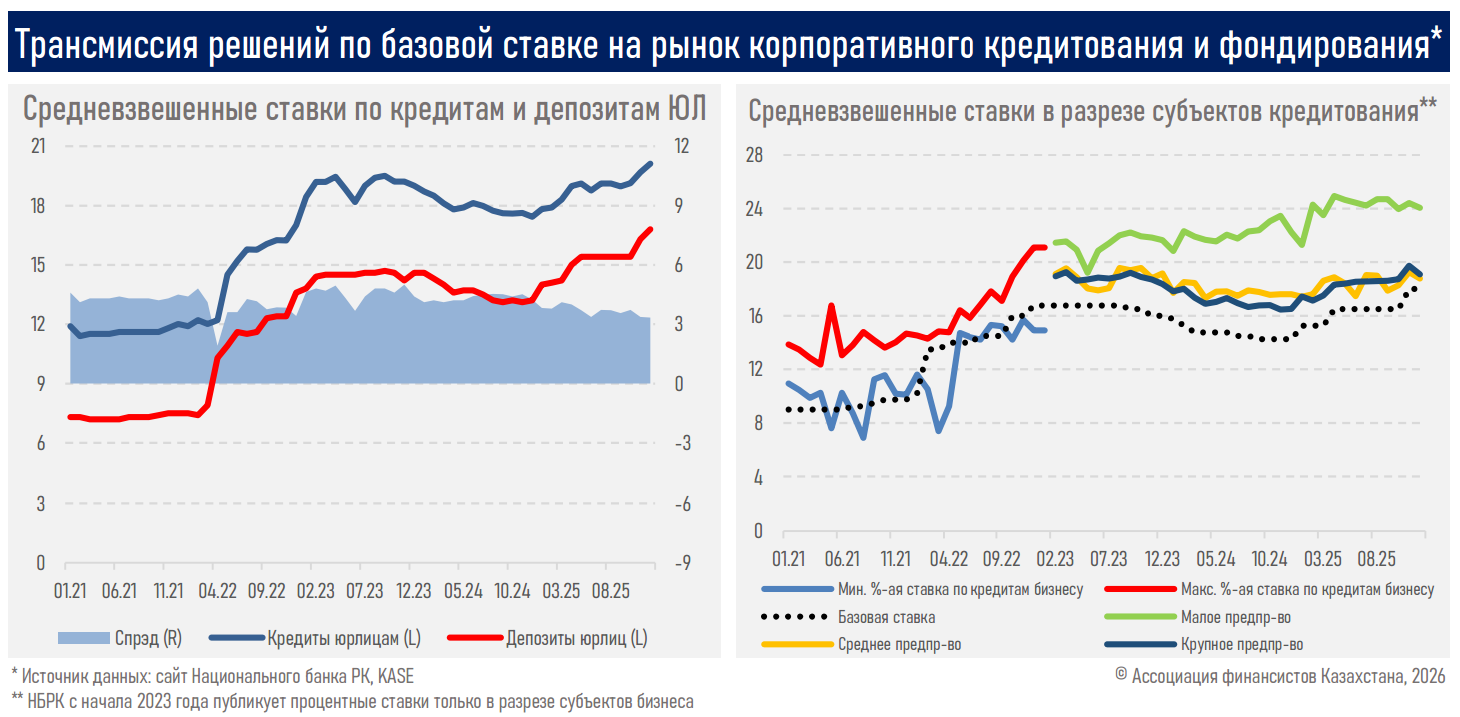

Ставки растут, но спрэды сжимаются

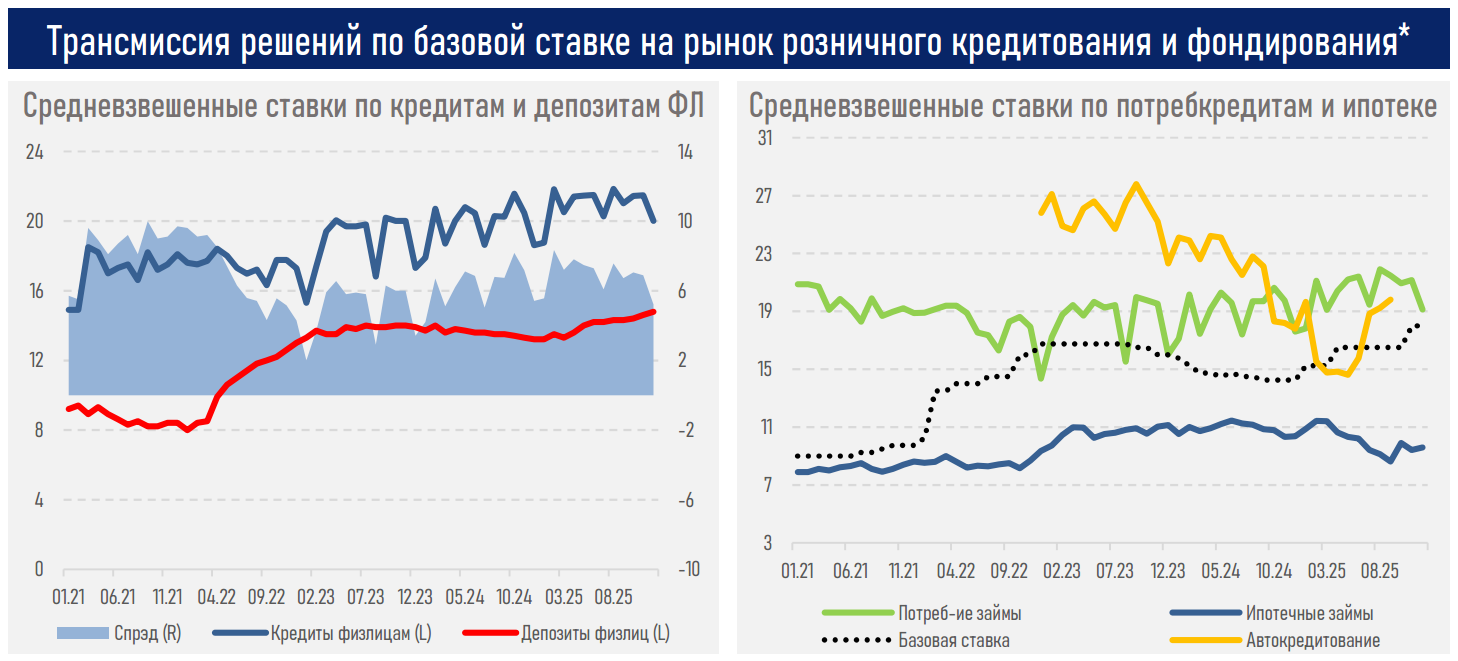

Несмотря на рост номинальных ставок по кредитам и депозитам, процентные спрэды в банковской системе начали сокращаться. Причина проста — ставки по депозитам росли быстрее, чем доходность кредитных продуктов.

В корпоративном сегменте спрэд между средневзвешенными ставками по кредитам и депозитам сократился:

- с 3,8% в начале 2025 года до 3,1% сейчас.

В розничном сегменте разница снизилась:

- с 5,6% до 5,2%.

Для банков это означает снижение маржинальности. А значит — более осторожный подход к кредитованию, ужесточение требований к заемщикам и замедление кредитной активности.

Как это влияет на экономику

Сжатие процентных спрэдов и рост стоимости пассивов усиливают трансмиссию жесткой денежно-кредитной политики в реальный сектор. Банки начинают тщательнее отбирать заемщиков, а бизнес и население откладывают новые кредиты.

Этот эффект усиливается:

- ужесточением нормативов резервирования,

- макропруденциальными мерами,

- изменениями в налоговом режиме.

В результате возрастает риск замедления внутреннего спроса и инвестиционной активности.

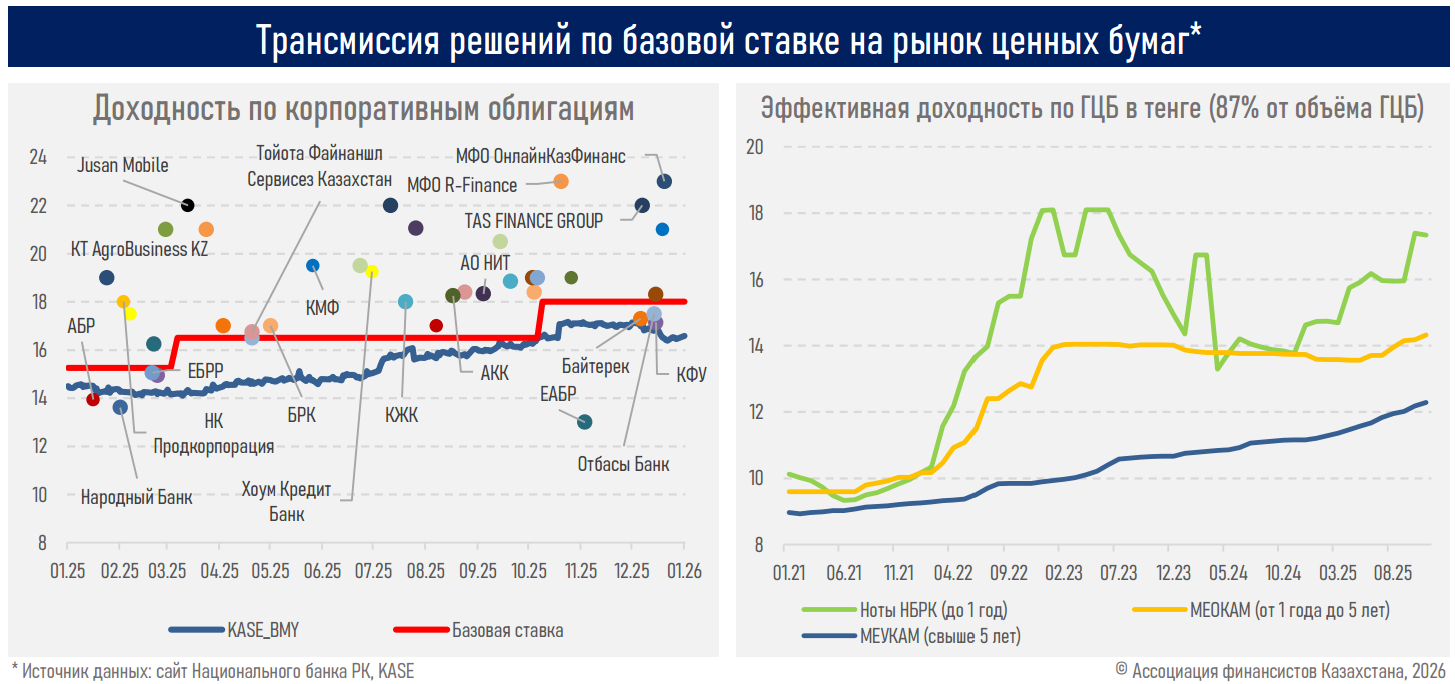

Долговой рынок стал точкой притяжения капитала

На фоне высоких ставок заметно выросли доходности на долговом рынке, особенно на коротком и среднем участках кривой. Они приблизились к уровням денежного рынка, что резко повысило интерес к государственным ценным бумагам.

Итог — значительный приток капитала:

- вложения нерезидентов в ГЦБ Казахстана в 2025 году выросли на 82% — с 1,1 трлн до 2,0 трлн тенге.

Это позволило Минфину привлекать финансирование без дополнительного роста доходностей и резких колебаний рынка, а также поддержало ликвидность долгового сегмента.

Что дальше: дорогие деньги надолго

По оценке АФК, 2026 год экономика начинает в условиях устойчиво высокой стоимости денег. Процентные ставки продолжают выполнять сдерживающую функцию — поддерживают макрофинансовую стабильность, валютный и долговой рынки, но одновременно ограничивают темпы кредитования и экономического роста.

Снижение ставок во второй половине года не гарантировано. Оно будет зависеть от:

- устойчивости дезинфляции,

- параметров бюджетной политики,

- внешней конъюнктуры и цен на сырье.

При этом инфляционные риски остаются. Среди них — рост регулируемых тарифов, цен на ГСМ, издержек бизнеса и по-прежнему высокие инфляционные ожидания. На внешнем контуре добавляются риски снижения цен на сырьевые товары.

Казахстан входит в 2026 год с сильной монетарной позицией и дорогими деньгами. Это стабилизирует финансовую систему, но делает рост экономики более сдержанным. Ключевой вопрос ближайших месяцев — сможет ли экономика адаптироваться к новым условиям без резкого торможения инвестиций и внутреннего спроса.