Начало 2026 года вновь напомнило инвесторам неприятную истину: глобальные рынки всё меньше реагируют на красивые нарративы и всё больше — на реальную стоимость денег. Прошедшая неделя стала наглядным примером того, как политическая риторика, проблемы суверенного долга и изменения в мировой ликвидности формируют нервную и фрагментированную картину на финансовых рынках, передает DKNews.kz.

Политическая риторика и эффект TACO: рынок стал осторожнее

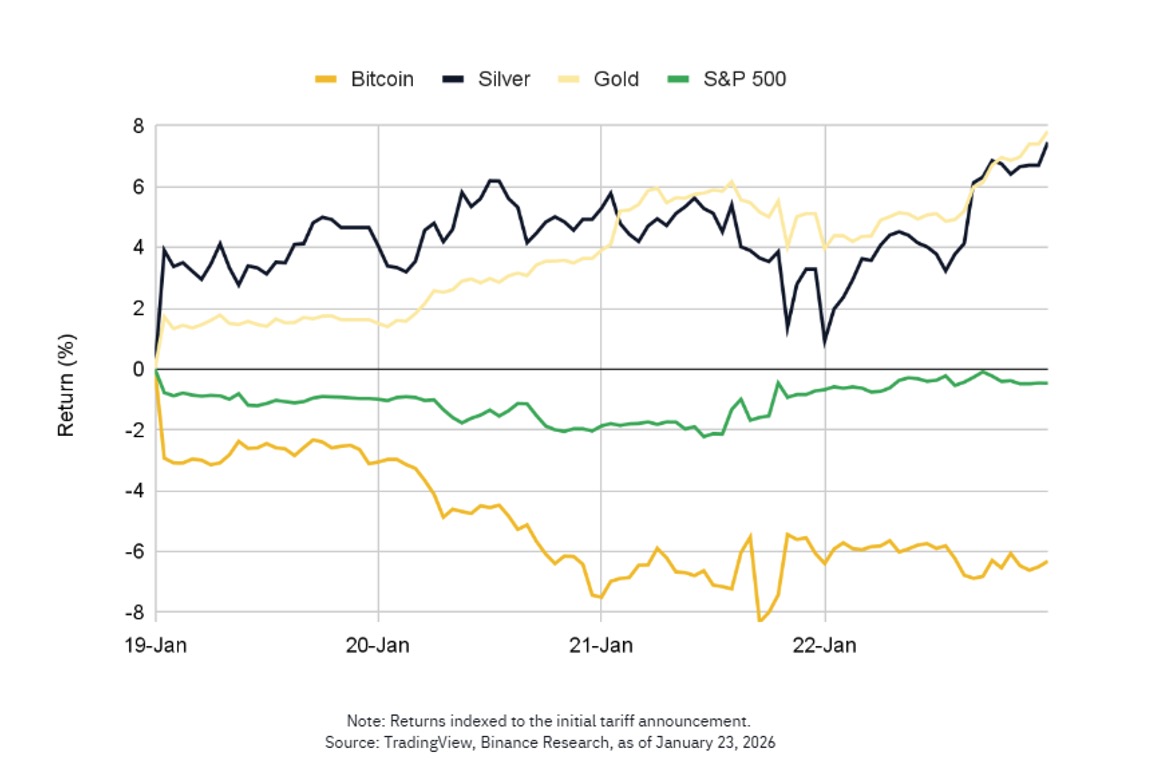

Очередная волна громких заявлений вокруг торговли и внешней политики США в начале недели вновь спровоцировала уход от риска. Акции и цифровые активы синхронно просели, частично растеряв рост, накопленный с начала года.

Однако сценарий оказался знакомым. После смягчения риторики со стороны Дональда Трампа рынки попытались восстановиться, снова запустив так называемый TACO-паттерн — ожидание того, что жёсткие заявления в итоге будут «отыграны назад» на стадии переговоров.

Но есть важное отличие: если раньше такие развороты приводили к быстрому и почти автоматическому возврату аппетита к риску, то на этот раз отскок оказался слабым и неравномерным. Инвесторы всё чаще сомневаются, что политические манёвры способны компенсировать реальные макроэкономические проблемы. TACO-трейд перестаёт быть универсальной стратегией.

Особенно заметным стало расхождение внутри риск-сегмента. Криптовалюты продолжили слабеть, тогда как золото уверенно укреплялось, отражая растущий спрос на защиту от неопределённости.

Рисунок 1. Реакция ключевых активов на тарифные заголовки: divergence после первоначального risk-off

Рисунок 1. Реакция ключевых активов на тарифные заголовки: divergence после первоначального risk-off

Японские облигации стали глобальным сигналом тревоги

Главным макрособытием недели стал резкий рост доходностей японских государственных облигаций. Доходность 30-летних JGB подскочила примерно до 3,9%, показав одно из самых сильных однодневных движений за последние 20 лет. Одновременно резко выросли и доходности 10-летних бумаг.

Это стало не локальной японской историей, а глобальным триггером. Годы ультрамягкой политики Банка Японии удерживали доходности на низком уровне и поддерживали мировые carry-стратегии, стимулируя спрос на акции и альтернативные активы.

Теперь этот якорь глобальной ликвидности ослабевает. Банк Японии постепенно смещает фокус с жёсткого контроля кривой доходности на управление ликвидностью, и рынки начинают закладывать новые риски.

С учётом того, что госдолг Японии превышает 250% ВВП, любая волатильность в этом сегменте автоматически усиливает давление на мировые финансовые условия.

Рисунок 2. Доходность 30-летних JGB: выход на новые максимумы

Рисунок 2. Доходность 30-летних JGB: выход на новые максимумы

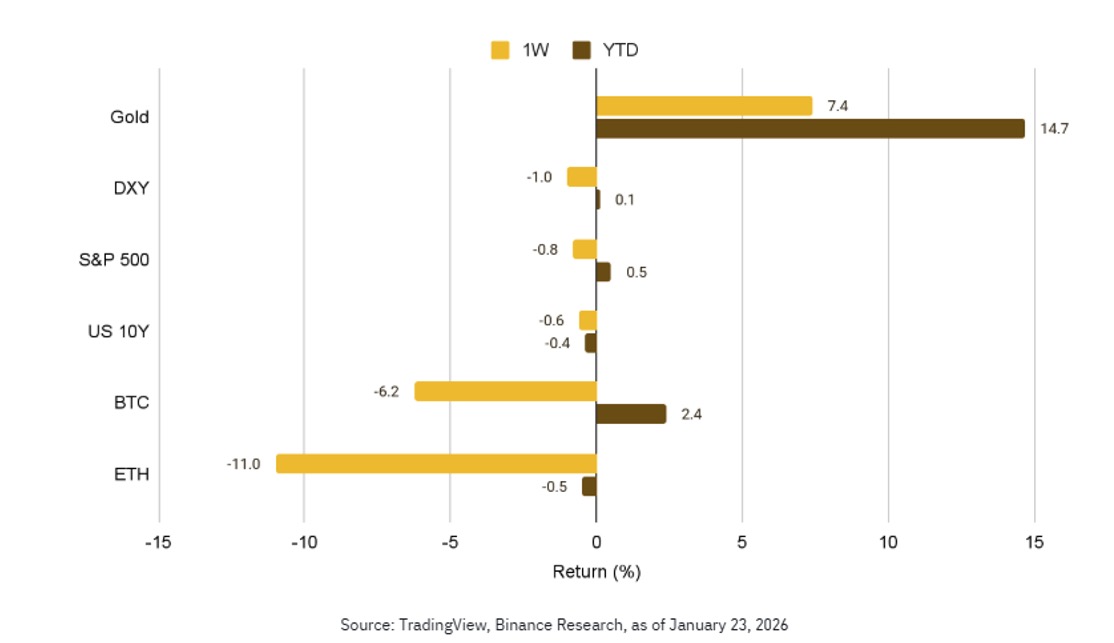

Крипторынок первым почувствовал ужесточение условий

Для цифровых активов последствия оказались особенно болезненными. В 2025 году биткоин всё сильнее начал зависеть не от внутренних криптонарративов, а от глобальной ликвидности. Последние события лишь подтвердили этот сдвиг.

Рост доходностей и ухудшение условий фондирования привели к оттоку капитала через институциональные каналы, прежде всего через ETF. Потоки ETF всё чаще становятся ранним индикатором де-рискинга, опережая движения спотового рынка.

В результате краткосрочный баланс рисков для BTC и ETH остаётся смещённым вниз в периоды макро-стресса. При этом золото вновь подтвердило статус классического защитного актива, выигрывая на фоне неопределённости и долговых рисков.

Рисунок 3. Недельная и годовая динамика: криптоактивы и глобальные рынки

Рисунок 3. Недельная и годовая динамика: криптоактивы и глобальные рынки

После шока — фаза стабилизации?

История показывает, что после резких движений доходностей и ужесточения финансовых условий биткоин нередко переходит к фазе стабилизации. Если рынки убедятся, что стресс в японских облигациях остаётся управляемым и не перерастает в системный кризис доверия, нарратив BTC как хеджа против фискальных дисбалансов может снова выйти на первый план.

Пока же осторожная риторика Банка Японии и сохранение ставки около 0,75% дают рынкам лишь временное облегчение. Ключевым остаётся вопрос: готов ли регулятор активно вмешиваться в случае дальнейшей дестабилизации сверхдлинного сегмента долга.

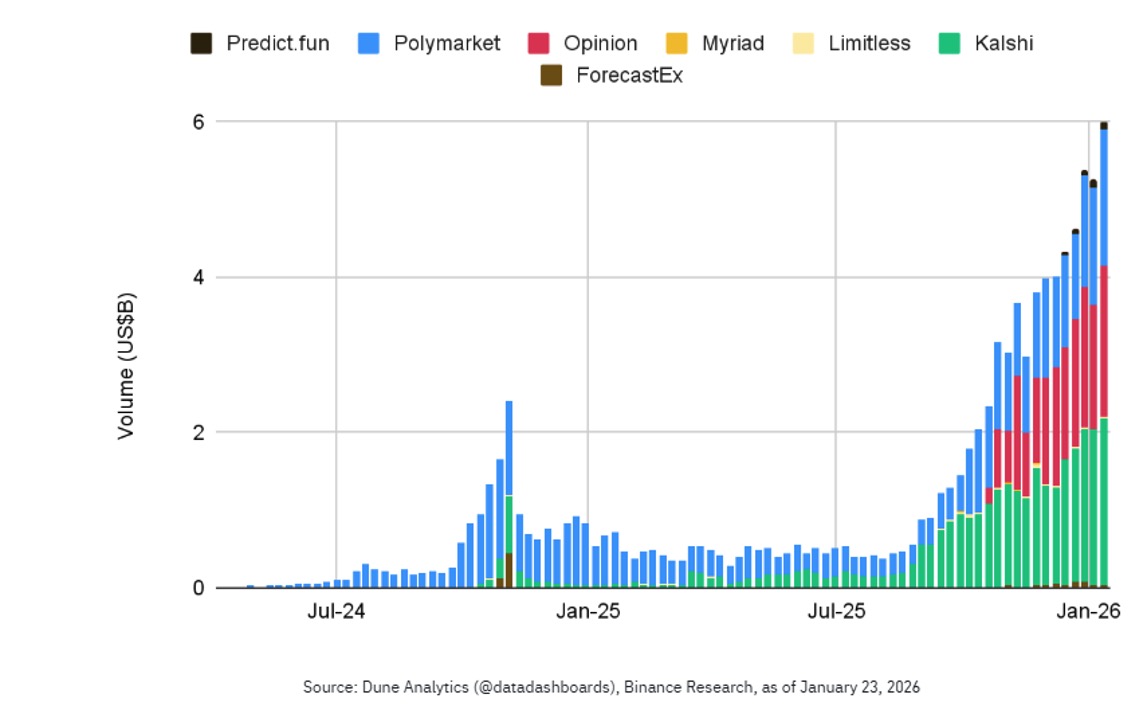

Prediction markets: новый финансовый тренд 2026 года

На фоне макротурбулентности всё больше внимания привлекают prediction markets, которые быстро превращаются в самостоятельный финансовый сегмент. Недельные объёмы торгов впервые превысили $6 млрд, продолжив экспоненциальный рост, начавшийся в 2025 году.

Важно не только увеличение объёмов, но и их диверсификация. Активность выходит за рамки политических ставок и охватывает экономику, технологии, науку и другие несортивные направления. Интерес со стороны традиционных финансовых игроков усиливает институционализацию этого рынка.

Рисунок 4. Недельные объёмы prediction markets: новый исторический максимум

Рисунок 4. Недельные объёмы prediction markets: новый исторический максимум

Что дальше: неделя под знаком ФРС

В ближайшие дни фокус инвесторов сместится на заседание ФРС и макроэкономические данные по США. Хотя базовый сценарий не предполагает изменения ставок, решающим станет тон комментариев и сигналы о будущей траектории политики на фоне политического давления и инфляционной неопределённости.

В целом рынки всё отчётливее переходят от эпохи политических нарративов к более жёсткой денежной реальности. Стоимость капитала и устойчивость долговых рынков снова выходят на первый план, заставляя инвесторов отказываться от универсальных стратегий и действовать более избирательно.